インボイス制度とは?いつから導入される?変わること、するべき対応をわかりやすく解説

消費税のインボイス制度が導入されます。

「インボイス制度ってなに?」

「聞いたことはあるけどインボイス制度っていつから導入されるんだっけ?」

「インボイス制度の導入に向けて課題を検討していきたいんだけど…」

このようにインボイス制度を理解し、事前準備を行いたい方に向けての記事となります。

この記事では次の3つを紹介します。

その上で インボイス制度の導入までにやるべきこと も紹介します。

インボイス制度という大きな変化に対応するため準備などで忙しい日々を過ごされている方も多いかと思います。

こういった専門的で複雑な対応は業務において負担となるかもしれませんが、このような場面で頼りにされてこそ専門職である経理の存在価値を示せるのではないでしょうか。

やるべきことが多く非常に大変かもしれませんが、このように前向きに捉えてインボイス制度の導入がスムーズにできるように準備をしていきましょう。

インボイス制度の概要

インボイス制度の概要を説明する前に消費税額の計算方法を説明します。

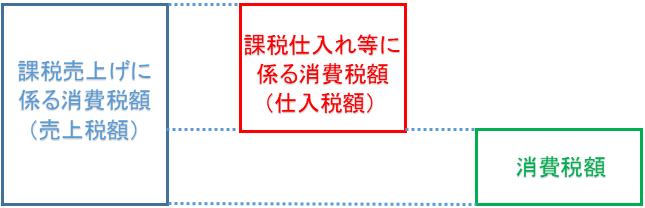

消費税額は課税売上げに係る消費税額から課税仕入れ等に係る消費税額を差し引いて計算を行います。

この課税仕入れ等に係る消費税額を差し引くという部分を仕入税額控除といいます。

この仕入税額控除の要件がインボイス制度の導入により大きく変わるということをあらかじめ認識しておいてください。

本題であるインボイス制度の概要を説明します。

適格請求書等保存方式というものがいわゆるインボイス制度と呼ばれるものになります。

この適格請求書等保存方式は仕入税額控除の方式であり、買手が仕入税額控除の適用を受けるためには、帳簿のほか、売手から交付を受けた「適格請求書」等の保存が必要となります。

区分記載請求書等保存方式から適格請求書等保存方式への変更では請求書等の仕入税額控除の要件が変更となります。

| 区分記載請求書等保存方式 | 適格請求書等保存方式 | |

| 帳簿 | 一定の事項が記載された帳簿の保存 | 区分記載請求書等保存方式と同様 |

| 請求書等 | 区分記載請求書等の保存 | 適格請求書等の保存 |

請求書等の保存が区分記載請求書等から適格請求書等に変更となっていますが、「適格請求書」というのはどのようなものになるのでしょうか。

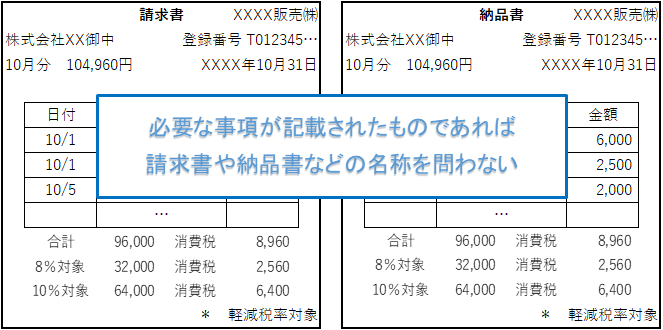

適格請求書とは、「売手が買手に対し正確な適用税率や消費税額等を伝えるための手段」であり請求書や納品書などの名称は問わず、一定の事項が記載された書類のことをいいます。

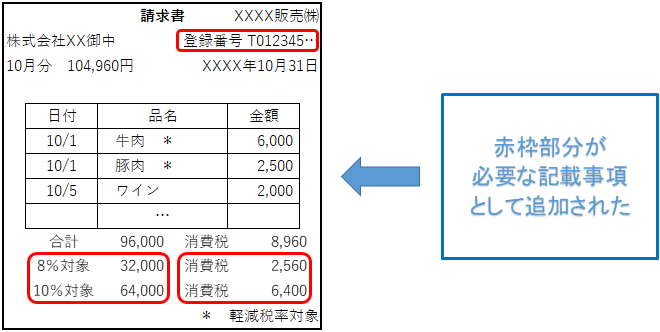

適格請求書に必要な記載事項は次の6つになります。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

現行の区分記載請求書から追加されたものは下線の項目である「登録番号」「適用税率」「税率ごとに区分した消費税額等」の3つとなります。

様式は法令などで定められておらず、必要な事項が記載されたものであれば、請求書や納品書などの名称を問わず、手書きであっても適格請求書に該当します。

適格請求書を交付することができるのは、税務署長の承認を受けた「適格請求書発行事業者」に限られます。

免税事業者や消費者など適格請求書発行事業者以外の者である免税事業者等から行った課税仕入れは、原則として仕入税額控除の適用を受けることができなくなるという点が経理実務において大きな影響がある変化となります。

インボイス制度の導入時期

インボイス制度の導入時期は2023年10月1日(令和5年10月1日)からとなります。

2019年10月1日より開始された区分記載請求書等保存方式から2023年10月1日より適格請求書等保存方式へと変更になり、制度開始後6年間は免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。

| 2023年10月1日から 2026年9月30日まで |

2026年10月1日から 2029年9月30日まで |

2029年10月1日以降 |

| 80%控除可能 | 50%控除可能 | 控除不可 |

※ この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書と同様の事項が記載された請求書等の保存とこの経過措置の適用を受ける旨(80%控除、50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。

インボイス制度の導入による変更点

インボイス制度の導入により仕入税額控除の要件が変更となります。

仕入税額控除の要件が変更になるというのは買手目線から見たものですが、売手目線で見ればどのような変更があるのでしょうか。

売手と買手でそれぞれにインボイス制度の導入による変更点があります。

税額計算の方法等(売手、買手)

2023年10月1日以降の売上税額及び仕入税額の計算は「積上げ計算」又は「割戻し計算」を選択できます。

売上税額(売手)

割戻し計算(原則)

税率ごとに区分した課税資産の譲渡等の税込価額の合計額から算出したそれぞれの課税標準額に、7.8/100(軽減税率対象の場合は6.24/100)をかけて計算する方法

⇒ 課税標準額 × 7.8/100 (軽減税率対象の場合、課税標準額 × 6.24/100)

積上げ計算(適格請求書発行事業者のみ可)

適格請求書に記載した消費税額等の合計額に78/100をかけて消費税額を算出する方法

⇒ インボイス等に記載した消費税額等の合計額 × 78/100

※ 売上税額を「積上げ計算」により計算する場合には、仕入税額も「積上げ計算」により計算しなければなりません。

仕入税額(買手)

積上げ計算(原則)

適格請求書に記載された消費税額等の合計額に78/100を掛けて消費税額を算出する方法

⇒ インボイス等に記載された消費税額等の合計額 × 78/100

割戻し計算

税率ごとに区分した課税仕入れに係る支払対価の額の合計額に7.8/110(軽減税率対象の場合は6.24/108)を掛けて計算する方法

⇒ 税率の異なるごとに区分して合計した課税仕入れに係る支払対価の額 × 7.8/110

適格請求書発行事業者の登録申請手続き(売手)

適格請求書発行事業者になるには登録申請手続きが必要となります。

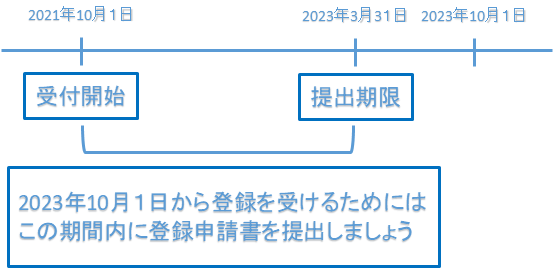

登録は課税事業者が受けることができ、2021年10月1日より登録申請手続きが可能となっています。

適格請求書発行事業者の義務(売手)

適格請求書発行事業者には、原則、以下の義務が課されます。

・適格請求書の交付

・適格返還請求書の交付

・修正した適格請求書の交付

・写しの保存

仕入税額控除の要件(買手)

一定の事項を記載した帳簿及び適格請求書などの請求書等の保存が仕入税額控除の要件となります。

| 区分記載請求書等保存方式 | 適格請求書等保存方式 | |

| 帳簿 | 一定の事項が記載された帳簿の保存 | 区分記載請求書等保存方式と同様 |

| 請求書等 | 区分記載請求書等の保存 | 適格請求書等の保存 |

免税事業者等から行った課税仕入れは、原則として仕入税額控除の適用を受けることができなくなります。

ただし、制度開始後6年間は免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合を仕入れ税額として控除できる経過措置が設けられています。

| 2023年10月1日から 2026年9月30日まで |

2026年10月1日から 2029年9月30日まで |

2029年10月1日以降 |

| 80%控除可能 | 50%控除可能 | 控除不可 |

※ この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書と同様の事項が記載された請求書等の保存とこの経過措置の適用を受ける旨(80%控除、50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。

その他の変更点(買手)

区分記載請求書等保存方式では認められていたものが一部認められなくなっています。

・「3万円未満の課税仕入れ」及び「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められる旨が規定されていますが、適格請求書等保存方式の開始後は、これらの規定は廃止されます。

・仕入先から交付された請求書等に「軽減税率の対象品目である旨」や「税率ごとに区分して合計した税込対価の額」の記載がないときは、これらの項目に限って、交付を受けた事業者自らが、その取引の事実に基づき追記することができますが、適格請求書等保存方式の開始後は、このような追記をすることはできません。

インボイス制度の導入までにやるべきこと

インボイス制度の導入により売手は適格請求書発行事業者の義務等が課され、買手は仕入税額控除の要件が変更となります。

適格請求書では登録番号などの情報が必要な記載事項として追加されていますのでシステム面の改修なども不可欠になっています。

インボイス制度の導入までにやるべきことはシステム面の改修だけでなく個々の取引の見直しなども含まれ多岐にわたります。

登録申請

適格請求書発行事業者でなければ適格請求書を発行できませんので、適格請求書発行事業者になるための登録申請を行う必要があります。

こちらは2021年10月1日より登録申請手続きが可能となっています。

適格請求書等保存方式が導入される2023年10月1日の適格請求書等保存方式から登録を受けるためには、原則として2023年3月31日まで(ただし、困難な事情がある場合には2023年9月30日まで)に登録申請書を提出する必要があります。

登録申請書の提出を受けた後、審査に一定の時間を要するということですのでギリギリの提出とはならないようにしましょう。

免税事業者等においては適格請求書発行事業者の登録を受けるためには、登録申請書に加えて「消費税課税事業者選択届出書」を提出し、課税事業者となる必要があります。

免税事業者等が課税事業者となる場合で、2023年10 月1日を含む課税期間中に登録を受けるときは、登録を受けた日から課税事業者となる経過措置が設けられているなど課税事業者から適格請求書発行事業者になる場合と提出期限や登録日などが異なることがありますのでしっかりと確認をする必要があります。

請求書類の記載項目の見直し

請求書類に必要な記載項目が増えたためその対応を行う必要があります。

記載項目が増えただけでなく、端数処理の計算方法も定められたためこの方法に従って処理されているかを確認する必要もあります。

「登録番号」「適用税率」「税率ごとに区分した消費税額等」が記載されており、端数処理が一請求書当たり税率ごとに1回ずつとなる必要がありますので、請求書類がこの要件を満たしているのか見直しをしましょう。

免税事業者等からの課税仕入れ

免税事業者等からの課税仕入れは仕入税額控除ができなくなります。

仕入税額控除ができない部分については実質的にコストが増加することとなるため、取引を継続するかどうかを検討する必要があります。

その結果として取引を継続した場合、制度開始後6年間は免税事業者等からの課税仕入れについても仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられているため、通常の課税仕入れと免税事業者等からの課税仕入れを区分して経理をする必要があります。

| 2023年10月1日から 2026年9月30日まで |

2026年10月1日から 2029年9月30日まで |

2029年10月1日以降 |

| 80%控除可能 | 50%控除可能 | 控除不可 |

※ この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書と同様の事項が記載された請求書等の保存とこの経過措置の適用を受ける旨(80%控除、50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。

免税事業者等からの課税仕入れが多い場合においては、損益や消費税の納税額などに少なからずインパクトがあると考えられますので事前にシミュレーションをしておきましょう。

税額計算方法の検討

売手の税額計算において適格請求書発行事業者については積上げ計算が認められるようになりました。

そのため、売手の税額計算においては割戻し計算ではなく積上げ計算により税額計算を行った方が有利となるケースも見込まれます。

新たな計算方法となるため、どのくらいメリットがあり、どのくらいコストを要するのかを事前に検討しておく必要があります。

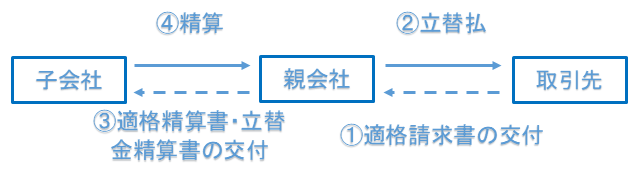

グループ間での立替金

グループ間では親会社が子会社の経費を立替して支払うケースなどが存在します。

この場合、取引先から親会社に対して交付された適格請求書を親会社からそのまま受領したとしても取引先から子会社に交付された適格請求書とすることはできません。

立替払を行った親会社から立替金精算書等の交付を受けるなどにより、経費の支払先である取引先から行った課税仕入れが子会社のものであることが明らかにされている場合には、その適格請求書及び立替金精算書等の書類の保存をもって、その子会社は取引先からの課税仕入れに係る請求書等の保存要件を満たすこととなり、仕入税額控除を受けることができるようになります。

原則としてこのようなケースでは立替払をした親会社が取引先より交付された適格請求書を子会社である立替えを受けた者に交付をする必要があります。

交付する適格請求書のコピーが大量となる等の事情により、コピーを交付することが困難なときは、親会社が作成した立替金精算書の保存をもって仕入税額控除を行うことができますが、その立替金精算書には仕入税額控除を受けるに当たっての必要な一定の事項を記載しなければなりません。

経理実務では非常に煩雑となる可能性があるため、立替取引として不要なものがないかどうかを確認し、立替取引自体を減少させることが可能かどうかを検討してもよいかもしれません。

ただ立替取引がゼロになることはないかと考えられますので、どのような方法で仕入税額控除を受けれるようにしていくのかしっかりと検討をする必要があります。

まとめ

インボイス制度の概要、インボイス制度の導入時期、インボイス制度の導入による変更点、インボイス制度の導入までにやるべきことを紹介しましたが、いかがでしたでしょうか。

区分記載請求書等保存方式から適格請求書等保存方式へと仕入税額控除の方式については大きな変化を迎えています。

準備期間が確保されてはいますがシステム対応などが必要な場合には直前ではなく余裕をもって準備をすすめる必要があります。

インボイス制度をしっかりと理解して、その上で行うべき対応をリストアップし、導入までの期間に課題を解決していきましょう。